納期の特例の期限が近づいてきましたね。

そこで今日は納期の特例(所得税)について

仕組みや注意点を確認していきましょう。

Contents

納期の特例 とは?

納期の特例は

源泉所得税の納付期限の特例になります。

特例があるということは原則がある

と言うことになります。

原則

まずは通常の納付期限を見ていきましょう。

源泉所得税の納付期限の原則は

徴収した(天引き)した月の翌月10日になります。

毎月翌月10日に給与から天引きした源泉所得税を

納付しないといけません。

しかしこれだと

毎月大変だ!!

と言うことで

半年に1回、6ヶ月分まとめて納付。

という特例が設けられています。

納付期限の特例

特例の場合、

1~6月分→7月10日まで

7~10月分→1月20日まで

となっています。

1月は20日までとなっていて

お正月や年末調整を考慮して少し余裕がある期限となっています。

納期の特例 要件は『人数』と『届出』

この納期の特例ですが

だれでも使えるわけではありません。

簡単にいうと

小規模の会社さんは使えるといったものになっています。

要件は2点

□ 給与を払っている役員・従業員さんは常時10人未満であること

□ 前月までに納期の特例を受けるための届け出を税務署に提出していること

この2点を満たすと届け出を提出した翌月から納期の特例を使うことができます。

納期の特例 いつから適用?

納期の特例は

届け出を提出した月の翌月の給与から適用開始となります。

例えば、

1月に『納期の特例の適用を受けるための届』を提出した場合には

1月のお給料の源泉所得税→2月10日までに納付(翌月10日)

2月~6月までのお給料の源泉所得税→7月10までに納付(納期の特例の適用)

となります。

納期の特例 注意点

納期の特例の注意点は4つ。

人数

給与をもらっている役員・従業員さんが常時10人以上にならないこと。

届け出の提出月

届け出を提出した月はまだ納期の特例を受けられないこと。

初めて届け出を出す場合には

②に特に注意しましょう。

届け出を出した月はまだ原則の納付になりますので

翌月10日までに納付となります。

このパターンの時ですね。

1月に届け出を提出したら

1月分は翌月の2月10日までの納付となりますので

注意しましょう。

適用対象の範囲

源泉所得税だったらなんでも納期の特例が使えるわけではありません。

適用対象となるものは決まっています。

【適用対象のもの】

□次についての源泉所得税

給与等及び退職手当等(非居住者に対して支払った給与等及び退職手当等を含みます。)

□次の業務の業務に関する報酬・料金についての源泉所得税

弁護士(外国法事務弁護士を含みます。)

司法書士

土地家屋調査士

公認会計士

税理士

社会保険労務士

弁理士

海事代理士

測量士

建築士

不動産鑑定士

技術士

計理士

会計士補

企業診断員(企業経営の改善及び向上のため の指導を行う者を含みます。)

測量士補

建築代理士(建築代理士以外の者で建築に関する申請若しくは届出の書類を作 成し、又はこれらの手続を代理することを業とするものを含みます。)

不動産鑑定士補

火災損害鑑定人若しくは自動車 等損害鑑定人(自動車又は建設機械に係る損害保険契約の保険事故に関して損害額の算定又はその損害額の算定に係る調 査を行うことを業とする者をいいます。)

技術士補(技術士又は技術士補以外の者で技術士の行う業務と同一の業務を 行う者を含みます。)

なんだかたくさんありますが、

給与と○○士への報酬に対する源泉所得税は対象になる

と、ざっくり認識しておくくらいで問題ありません。

ではココに載ってないものはどうなるかというと

それは翌月10日までに納付しないといけません。

例えば

講演料の報酬などは源泉所得税が発生しますが

これは上の一覧にはないものになりますので

報酬を支払った月の翌月10日までに

納付をしていただく必要がでてきます。

納税資金の確保

給与の支給を受ける人が少ない場合に適用される納期の特例ですが

6カ月分まとめての源泉所得税の納付になりますので

納税額が多くなることがあります。

ざっくりと納税額を想定して納付に備えましょう。

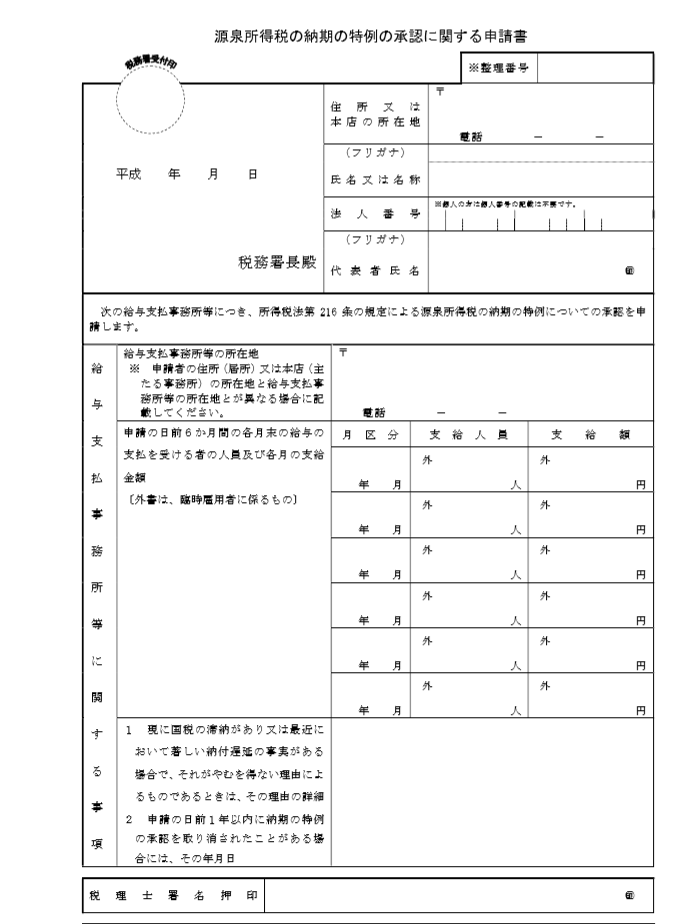

納期の特例 届出(申請)

適用を受けるための届出

納期の特例を受けるには届出(申請書)はこちらになります。

この届出の中の枠で囲んだ部分を記載して

提出することになります。

青の枠の部分は、支店などがなく、本社のみの場合には

特に記載する必要はありません。

適用をやめる時の届け出

納期の特例は給与を支払う役員・従業員さんが常時10人以上になると

使えなくなります。

そんな時はその旨を次の届出(申請書)で税務署に報告しないといけません。

こちらも

この届出の中の枠で囲んだ部分を記載して

提出することになります。

こちらも

青の枠の部分は、支店などがなく、本社のみの場合には

特に記載する必要はありません。

最後に

半年に一度の納付となる納期の特例。

開業時に届出(申請書)を同時に出しておくと

出し忘れたということもなく最初から適用できます。

あとは納税額を資金繰りに入れておきましょう。

*****************************

【きょうのひとこと日記】

今日は出張で2時間ほど電車に乗っていたので

本を読んだりブログを書いたりしていました。

*****************************